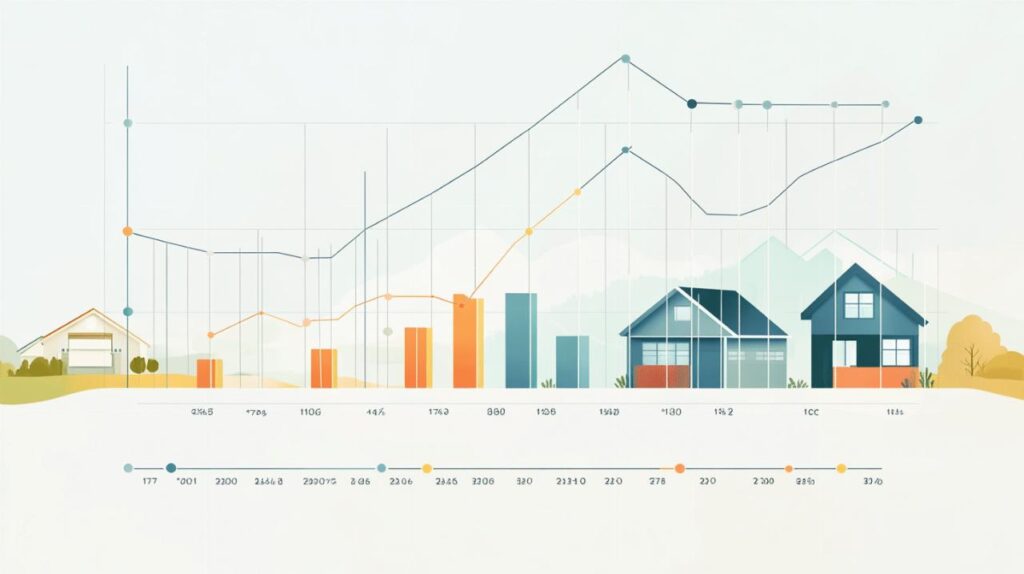

Évolution historique des taux immobiliers

Analyse des taux sur les 30 dernières années

L'analyse des taux immobiliers sur les trois dernières décennies révèle des fluctuations significatives. En 1991, les taux dépassaient 9%, marquant une période de coûts d'emprunt élevés. Une baisse notable s'est produite jusqu'en 2006, où les taux avoisinaient 3,5%. La crise financière de 2008 a provoqué une remontée à 5%. Depuis 2022, une augmentation progressive d'environ 20 centièmes par mois a été observée.

Les données récentes indiquent une tendance à la baisse. En octobre 2024, les taux moyens s'établissent à 3,20% sur 15 ans, 3,29% sur 20 ans et 3,37% sur 25 ans. Cette évolution représente une diminution moyenne de 0,5 point depuis le début de l'année 2024. Les prévisions suggèrent que les taux pourraient se rapprocher de 3,20% en 2024, offrant des opportunités intéressantes pour les emprunteurs.

Facteurs influençant les variations des taux

Les variations des taux immobiliers sont influencées par divers facteurs. La politique monétaire des banques centrales joue un rôle majeur. Les conditions économiques générales, l'inflation et la concurrence entre les établissements bancaires sont également déterminantes.

Les différences régionales peuvent avoir un impact significatif. Par exemple, en janvier 2016, un écart de 0,20% entre le Nord et d'autres régions sur un prêt de 25 ans pouvait représenter une différence de 5944 euros en intérêts. Ces variations soulignent l'importance de comparer les offres et de négocier les taux.

L'apport personnel est un élément clé pour obtenir des taux avantageux. Les banques accordent généralement de meilleures conditions aux emprunteurs disposant d'un apport conséquent. Le recours à un courtier peut s'avérer bénéfique pour négocier les meilleures conditions, compte tenu de la complexité du marché et des multiples options disponibles (taux fixe, variable, mixte ou progressif).

Comparaison des taux fixes et variables selon la durée du prêt

L'analyse de l'historique des taux immobiliers sur des périodes allant de 7 à 30 ans révèle des informations précieuses pour les emprunteurs. Les taux actuels varient selon la durée du prêt : 3,20% sur 15 ans, 3,29% sur 20 ans, et 3,37% sur 25 ans. Ces chiffres montrent une tendance à l'augmentation du taux en fonction de la durée d'emprunt.

Avantages et inconvénients des taux fixes

Les taux fixes offrent une stabilité appréciable pour les emprunteurs. Ils permettent de connaître à l'avance le montant exact des mensualités sur toute la durée du prêt. Cette prévisibilité facilite la gestion du budget à long terme. L'historique montre que les taux fixes ont connu des variations significatives au fil des années. Par exemple, ils dépassaient 9% en 1991, avoisinaient 3,5% en 2006, et ont atteint 5% en 2008. Actuellement, on observe une baisse moyenne de 0,5 point depuis le début de l'année 2024, ce qui rend les taux fixes plus attractifs.

Avantages et inconvénients des taux variables

Les taux variables, quant à eux, offrent une flexibilité intéressante. Ils peuvent permettre de profiter des baisses de taux sur le marché. L'historique des taux montre des périodes où les taux variables ont été avantageux pour les emprunteurs. Par exemple, en février 2019, le taux moyen national était de 1,6%, ce qui représentait une économie substantielle par rapport aux années précédentes. Pour un emprunt de 200 000 € sur 20 ans, la différence de mensualité entre 2016 et 2019 était de 96 €, soit une économie totale de 23 040 € sur la durée du prêt. Les taux variables présentent néanmoins un risque en cas de hausse des taux du marché.

Pour faire un choix éclairé entre taux fixe et variable, il est recommandé de consulter un courtier. Ces professionnels peuvent aider à négocier les meilleures conditions et à trouver le type de taux le plus adapté à chaque situation. Il est également judicieux d'utiliser les outils de simulation disponibles en ligne pour comparer les différentes options et évaluer leur impact sur le coût total du crédit.

Impact de la durée du prêt sur les taux immobiliers

Analyse des taux pour les prêts de 7 à 15 ans

L'étude des taux immobiliers pour les prêts de courte et moyenne durée révèle des variations intéressantes. Pour les emprunts de 7 ans, le taux moyen se situe à 2,60%. Cette option peut être avantageuse pour les emprunteurs capables de rembourser rapidement. Les prêts sur 10 ans affichent un taux moyen légèrement supérieur à 2,80%. Quant aux crédits sur 15 ans, le taux moyen atteint 3,20%. Cette progression illustre l'influence de la durée sur le coût du crédit.

Il est à noter que les taux actuels montrent une tendance à la baisse par rapport aux mois précédents. Par exemple, en octobre 2024, le taux sur 15 ans s'établit à 3,45%, soit une diminution de 4 centièmes. Cette évolution favorable offre des opportunités intéressantes pour les emprunteurs.

Analyse des taux pour les prêts de 20 à 30 ans

Les prêts de longue durée présentent des taux plus élevés, reflétant le risque accru pour les banques. Sur 20 ans, le taux moyen s'élève à 3,29%, tandis que sur 25 ans, il atteint 3,37%. Ces chiffres démontrent une augmentation progressive liée à l'allongement de la durée d'emprunt.

Les données récentes indiquent une amélioration des conditions d'emprunt. En octobre 2024, le taux sur 20 ans est de 3,53%, en baisse de 3 centièmes, et celui sur 25 ans s'établit à 3,67%, diminuant de 2 centièmes. Cette tendance à la baisse rend les prêts de longue durée plus accessibles.

L'historique des taux révèle des fluctuations significatives au fil des années. En 1991, les taux dépassaient 9%, alors qu'en 2006, ils avoisinaient 3,5%. La crise financière de 2008 a entraîné une hausse à 5%. Ces variations soulignent l'importance de saisir les opportunités lorsque les taux sont favorables.

Pour optimiser son emprunt, il est recommandé de comparer les offres en utilisant le Taux Annuel Effectif Global (TAEG), de vérifier le taux d'usure, et d'envisager différentes options comme les taux fixes, variables, mixtes ou progressifs. L'apport personnel joue un rôle clé dans la négociation des conditions de prêt. Les outils de simulation en ligne peuvent aider à évaluer les différentes options et à prendre une décision éclairée.

Stratégies pour choisir le meilleur taux selon la durée du prêt

L'analyse de l'historique des taux immobiliers sur 7 à 30 ans révèle des fluctuations significatives. En octobre 2024, les taux moyens s'établissent à 2,60% sur 7 ans, 2,80% sur 10 ans, 3,20% sur 15 ans, 3,29% sur 20 ans et 3,37% sur 25 ans. Ces chiffres indiquent une baisse notable par rapport à septembre 2024.

L'analyse de l'historique des taux immobiliers sur 7 à 30 ans révèle des fluctuations significatives. En octobre 2024, les taux moyens s'établissent à 2,60% sur 7 ans, 2,80% sur 10 ans, 3,20% sur 15 ans, 3,29% sur 20 ans et 3,37% sur 25 ans. Ces chiffres indiquent une baisse notable par rapport à septembre 2024.

Pour choisir le meilleur taux, il est essentiel de considérer la durée du prêt. Les taux à court terme sont généralement plus bas, mais les mensualités sont plus élevées. À l'inverse, les prêts à long terme offrent des mensualités plus abordables, mais un coût total plus important. Par exemple, en avril 2024, le taux excellent sur 25 ans était de 3,77%, contre 3,69% sur 20 ans et 3,55% sur 15 ans.

Les différences régionales peuvent avoir un impact substantiel. En janvier 2016, un écart de 0,20% entre le Nord et d'autres régions sur un prêt de 25 ans représentait 5944 euros d'intérêts supplémentaires. Il est donc judicieux de comparer les offres de différentes régions.

Évaluation de sa capacité d'emprunt et du taux d'endettement

La capacité d'emprunt est directement liée au taux d'endettement, fixé à 35% des revenus. Cette limite influence le montant que vous pouvez emprunter et le taux qui vous sera proposé. Les banques proposent des outils de simulation en ligne pour estimer votre capacité d'emprunt.

L'apport personnel joue un rôle clé dans la négociation des taux. Un apport conséquent peut vous permettre d'obtenir des conditions plus avantageuses. Il est recommandé d'utiliser le TAEG (Taux Annuel Effectif Global) pour comparer efficacement les différentes propositions, tout en veillant à ce qu'il reste inférieur au taux d'usure.

Rôle du courtier dans l'obtention du meilleur taux

Un courtier peut s'avérer précieux pour obtenir le meilleur taux possible. Fort de sa connaissance du marché et de ses relations avec les établissements bancaires, il peut négocier des conditions avantageuses. Par exemple, en octobre 2024, plus d'un tiers des taux bancaires sont inférieurs à 3,70%, une amélioration notable par rapport à novembre 2023 où les taux oscillaient entre 4,10% et 4,50%.

Les courtiers peuvent également vous aider à explorer différentes options de taux : fixe, variable, mixte ou progressif. Ils peuvent aussi vous guider vers des dérogations bancaires, qui ont permis à 21% des dossiers d'être éligibles en 2024.

En faisant appel à un professionnel, vous augmentez vos chances d'obtenir un taux avantageux. Les prévisions indiquent que les taux immobiliers en 2024 devraient se rapprocher de 3,20%, offrant des opportunités intéressantes pour les emprunteurs.